Описание

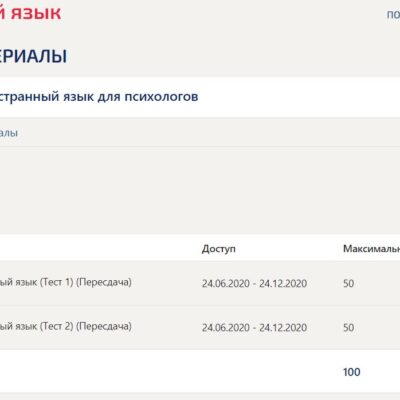

Налоги и налогообложение Ответы Синергия МОИ МТИ>Все тесты темы 1-6. итоговый + компетентностный. Отлично 100 баллов.

Тема 1. Теоретические и правовые основы налогообложения

Тема 2. Методология налогообложения

Тема 3. Налогообложение физических лиц

Тема 4. Косвенные налоги.

Тема 5. Налог на прибыль организаций

Тема 6. Специальные режимы налогообложения.

Заключение

Итоговый тест

Компетентностный тест

Налоговые агенты обязаны …

Налогоплательщики обязаны …

Физическое лицо или организация, на которые ложится законодательно определенная обязанность уплачивать налоги, – это …

Законодательство РФ о налогах и сборах состоит из … РФ и принятых в соответствии с ним федеральных законов о налогах и сборах

Организация за 3 квартал 2024 г. подала налоговую декларацию по налогу на добавленную стоимость (НДС), в которой сумма налога была к возмещению. 01 ноября 2024 г. организация обнаружила ошибку в декларации по НДС за 3 квартал 2024 г. По уточненной декларации налог к уплате начислен в сумме 90 000 руб. На 30 октября 2024 г. сальдо единого налогового счета (ЕНС) было нулевым, 31 октября 2024 г. оно стало отрицательным – образовалась задолженность. Деньги на единый налоговый счет организация перечислила 17 ноября 2024 г. Условная ставка Банка России – 7,5 %. Определите сумму пени за просроченный платёж.

Установите соответствие между уровнем законодательного регулирования и налоговыми законодательными документами:

В систему налоговых органов входят …

… – это обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения юридически значимых действий

Расположите установления законодательства по налогам и сборам в той последовательности, в которой первая часть Налогового кодекса РФ устанавливает систему налогов и сборов, страховые взносы и принципы обложения страховыми взносами:

Налоговые органы имеют право …

Существуют … виды ставок налогов

Косвенные налоги – это …

К федеральным налогам следует отнести …

Под налоговым … понимается календарный год или иной отрезок времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате

Прямые налоги – это …

Объектами … могут являться имущество, прибыль, доход, стоимость реализованных товаров (выполненных работ, оказанных услуг) либо иное экономическое основание, имеющее стоимостную, количественную или физическую характеристики, с наличием у которого у налогоплательщика законодательство о налогах и сборах связывает возникновение обязанности по уплате налога

В соответствии с Налоговым кодексом РФ налоговой санкцией является …

Закрытое акционерное общество ЗАО «Альфа» владеет 40 % акций компании «Бета», которая в свою очередь, владеет 65 % акций компании «Гамма» и 50 % акций компании «Зета». Определите, какие из этих компаний согласно Налоговому кодексу РФ являются взаимозависимыми.

Сопоставляя понятия «налог» и «сбор», можно утверждать, что согласно Налоговому кодексу РФ, …

Элементами налога являются: …

Организация приобрела производственное оборудование за 1 200 000 руб., включая налог на добавленную стоимость (НДС). Оборудование используется для облагаемой и не облагаемой НДС деятельности. Общая сумма выручки составила 10 000 000 руб., в том числе выручка, необлагаемая НДС, – 1 500 000 руб. Сколько составит НДС к вычету?

Если налогоплательщик пожертвовал денежные средства на нужды социально ориентированной некоммерческой организации, то социальный налоговый вычет по налогу на доходы физических лиц (НДФЛ) этому налогоплательщику предоставит …

Определите правильную последовательность групп налоговых вычетов по налогу на доходы физических лиц (НДФЛ), предусмотренных Налоговым кодексом РФ:

Если организация оплатила за обучение работника на курсах повышения квалификации 60 000 руб., то …

… – это гражданин, ведущий предпринимательскую деятельность, основанную лишь на собственном участии, без привлечения наёмных работников

Если работнику выдана материальная помощь в связи со смертью члена его семьи, то данная выплата …

Установите соответствие между видами доходов и налоговыми ставками налога на доходы физических лиц (НДФЛ):

Если в текущем году работнику выплачивается надбавка взамен суточных за вахтовый метод работы в размере и в порядке, установленном работодателем, то указанная надбавка …

Неверно, что к доходам, подлежащим обложению налогом на доходы физических лиц (НДФЛ), относят … (укажите 3 варианта ответа)

Оклад сотрудницы составляет 45 000 руб. У нее двое детей до 18 лет. Рассчитайте величину налога на доходы физических лиц (НДФЛ) за март и октябрь.

… включают в доходы физического лица, облагаемые налогом на доходы физических лиц

При реализации произведенных организацией подакцизных товаров через свои структурные подразделения, осуществляющие розничную продажу этих товаров, датой реализации является …

Такие документы, как …, являются налоговыми регистрами по налогу на добавленную стоимость (НДС) (укажите 3 варианта ответа)

Организация, осуществляющая операции, облагаемые налогом на добавленную стоимость (НДС) и не облагаемые НДС, обязана вести … учет

Неверно, что объектом налогообложения акцизами признается …

Если известно, что организация реализовала товар на 600 000 руб. (включая налог на добавленную стоимость, НДС) и получила аванс 60 000 руб., то можно рассчитать, что сумма НДС, которую организация должна перечислить в бюджет в текущем месяце, равна: …

При реализации (передаче) подакцизных товаров в розницу соответствующая сумма акциза …

В целях исчисления налога на прибыль задолженность, возникшая в связи с реализацией товаров (выполнения работ, оказанием услуг), не погашенная в срок, установленный договором, и не имеющая обеспечения, признается … долгом

Налоговые вычеты могут быть заявлены в налоговых периодах после принятия на учет приобретенных налогоплательщиком на территории Российской Федерации товаров (работ, услуг), имущественных прав или товаров, ввезенных им на территорию Российской Федерации, в пределах … лет

Объект налогообложения по налогу на добавленную стоимость (НДС) – это …

Налоговым периодом в отношении исчисления акцизов признается …

Сопоставьте виды расходов с нормативами, установленными для этих расходов:

… облагается налогом на прибыль.

… не включается в налогооблагаемую базу для расчета налога на прибыль.

Если при ввозе импортного товара для перепродажи организация уплатила таможенную пошлину, то в целях учета налогообложения прибыли организация …

По данным налогового учета за налоговый период организация имеет следующие показатели:

– доход от реализации без налога на добавленную стоимость (НДС):

– собственной продукции – 80 000 000 руб.,

– покупных товаров – 20 000 000 руб.,

– основных средств и материально-производственных запасов – 10 000 000 руб.;

– внереализационные доходы – 30 000 000 руб.;

– общая сумма расходов – 150 000 000 руб.

Определите предельную резерва по сомнительным долгам, учитываемую в целях налогообложения прибыли.

Неверно, что для целей налогообложения прибыли могут быть учтены расходы в виде …

В течение отчетного периода в производство переданы сырье и материалы стоимостью 14 900 тыс. руб., начислена заработная плата производственным рабочим с отчислениями на социальные нужды в размере 7 800 тыс. руб., учтена амортизация по производственному оборудованию на сумму 2 300 тыс. руб. Согласно учетной политике компании, все указанные затраты для целей налога на прибыль относятся к прямым расходам. На начало и конец отчетного периода остатки незавершенного производства равны нулю. По состоянию на начало отчетного периода остатки готовой продукции отсутствуют. На дату завершения отчетного периода на складе осталось 30 % готовой продукции, выпущенной из производства. Чему равна сумма прямых расходов, списанных на уменьшение доходов от реализации в отчетном периоде?

В целях исчисления налога на прибыль по нематериальным активам (НМА) в виде исключительных прав на товарный знак, по которым невозможно определить срок полезного использования, нормы амортизации устанавливаются в …

Неверно, что при расчете налоговой базы по налогу на прибыль организаций учитывается такой вид доходов, как …

Налогоплательщик, применяющий упрощенную систему налогообложения и использующий в качестве объекта налогообложения доходы, уменьшенные на расходы, получил по результатам налогового периода отрицательную разницу между доходами и расходами, которая

Налогоплательщик, применяющий упрощенную систему налогообложения, вправе перейти на иной режим налогообложения с начала календарного года, уведомив об этом налоговый орган …, в котором он предполагает перейти на иной режим налогообложения

Индивидуальный предприниматель может утратить право на применение патентной налоговой системы (ПНС) в случае если …

Упрощенную систему имеет право применять …

Патентную систему налогообложения имеют право применять индивидуальные предприниматели, средняя численность наемных работников которых не превышает … человек

Выручка организации, применяющей упрощенную систему налогообложения (УСН) с объектом «доходы», нарастающим итогом составила: 1-й квартал 2024 г. – 128 000 000 руб., 1-е полугодие 2024 г. – 220 000 000 руб. Сумма страховых взносов, начисленных и уплаченных организацией за работников: 1-й квартал – 1 250 750 руб., 1-е полугодие – 2 551 500 руб. Рассчитайте налог, уплачиваемый в связи с применением УСН за 1-й квартал 2024 г. и 1 полугодие 2024 г.

Налогоплательщик, применяющий упрощенную систему налогообложения, при расчете единого налога не учитывает в составе доходов полученные …

При патентной системе налогообложения уплата патента заменяет уплату … (укажите 3 варианта ответа)

Налогоплательщиками по патентной системе налогообложения могут являться …

Налогоплательщик, применяющий упрощенную систему налогообложения, не освобождается от уплаты налога на прибыль организаций по …

Говоря о налоге на прибыль организаций, можно утверждать, что …

Налоговые агенты обязаны удержать начисленную сумму налога при фактической выплате доходов за счет средств …

Не подлежат налогообложению акцизами операции по …

По органу, устанавливающему и конкретизирующему налоги, в федеративном государстве налоги делятся на …, региональные и местные

Говоря о налоге на добавленную стоимость (НДС), можно утверждать, что …

В числе доходов, которые не подлежат обложению налогом на доходы физических лиц (НДФЛ), – … (укажите 3 варианта ответа)

Торговая организация может перейти на упрощенную систему налогообложения, если средняя численность работников составляет … человек

При переходе организации на упрощенную систему налогообложения определяющим критерием является …

В процессе камеральной налоговой проверки налоговый орган имеет право потребовать у налогоплательщика соответствующие документы, если налогоплательщик …

Внереализационным доходом для целей исчисления налога на прибыль организаций является …

Если налоговый агент представил в налоговый орган расчет сумм налога на доходы физических лиц (НДФЛ), исчисленных и удержанных налоговым агентом с опозданием на 35 дней, то в этом случае налагается штраф в размере … рублей

Налогом на доходы физических лиц (НДФЛ) облагаются такие выплаты физическому лицу, как …

… является методом начисления суммы амортизации при исчислении налога на прибыль организаций

Первостепенная задача функционирования налоговых органов РФ – …

Индивидуальные предприниматели …

Налогоплательщик имеет право …

Применяющий упрощенную систему налогообложения индивидуальный предприниматель, доходы от предпринимательской деятельности которого за налоговый период составили 12 млн руб., а расходы 29 млн руб., …

Установите соответствие между видами участников налоговых отношений и их функциями и задачами:

В случае если в отчетном (налоговом) периоде организацией получен убыток, налоговая база признается равной …

Установите соответствие налогоплательщиков и местом постановки на налоговый учет:

Плательщиками акцизов являются …

К расходам, которые уменьшают доходы при исчислении налога на прибыль организаций, относят …

Организация, применяющая упрощенную систему налогообложения (объект «доходы, уменьшенные на величину расходов») и получившая по результатам налогового периода убыток от предпринимательской деятельности, …

Налоги выполняют … функции

Сопоставьте типы налогов с их характеристиками.

Для целей налогообложения прибыли выделяются …

Инвестиционный налоговый кредит может быть предоставлен организации, являющейся налогоплательщиком, при наличии одного из следующих оснований:

Если российская организация дарит сотрудникам подарки стоимостью по 12 000 руб. (с учетом налога на добавленную стоимость, НДС), то со стоимости этих подарков … исчисляется и уплачивается в бюджет НДС в размере 2 000 руб.

При применении упрощенной системы налогообложения …

Если организация получила аванс под отгрузку товаров, облагаемых по разным ставкам (сразу нельзя определить, какой товар предоплачен), то она применила налоговую ставку налога на добавленную стоимость (НДС), равную …

Под налогом понимается … платеж

Если стеклозавод за квартал отгрузил продукции другим предприятиям в свободных ценах на 320 тыс. руб., продал своим работникам на 14 тыс. руб. и отпустил в счет погашения долга по зарплате своим работникам на 82 тыс. руб., то налоговая база по налогу на добавленную стоимость (НДС) составит …

Убыток от реализации амортизируемого имущества признается в налогообложении прибыли в течение …

Взаимозависимыми лицами для целей налогообложения признаются …

В целях исчисления налога на прибыль организаций судебные расходы относятся к …

Обоснованными расходами для целей налогообложения прибыли являются …

Индивидуальные предприниматели, перешедшие на упрощенную систему налогообложения, освобождаются от уплаты …

Денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов или сборов в более поздние по сравнению с установленными налоговым законодательством сроки – это …

Объектом налогообложения при расчете налога по упрощенной системе является …

Установите последовательность способы обеспечения исполнения обязанностей по уплате налогов, сборов и страховых взносов:

Налоговая база при расчете налога по упрощенной системе налогообложения – это денежное выражение …

Если организация оплатила за обучение работника на курсах повышения квалификации 60 000 руб., то …

В доходы физического лица, облагаемые налогом на доходы физических лиц (НДФЛ), включают …

Если известно, что с 15 января текущего года организация приняла на работу гражданина Республики Армения по трудовому договору, и за январь месяц ему начислена заработная плата в размере 20 000 руб., то сумма налога на доходы физических лиц (НДФЛ), которую налоговый агент должен исчислить с указанной суммы в январе текущего года, составит …

Неверно, что при определении размера материальных расходов для налогообложения прибыли организаций применяется такой метод оценки сырья и материалов, как метод …

За несвоевременную уплату страховых взносов начисляются пени, и процентная ставка пени равна … действующей в дни просрочки ставки рефинансирования Центрального банка РФ

Если работником российской организации получена заработная плата в натуральной форме, для определения стоимости товаров применяется … стоимость товаров

Единый кодифицированный налоговый документ, который объединяет нормы права, регулирующие налоговые правоотношения в РФ, – это … РФ

По органу, устанавливающему и конкретизирующему налоги, в федеративном государстве налоги делятся на …, региональные и местные

Налогоплательщиками земельного налога признаются организации и физические лица, …

Ставка 10 % применяется при реализации … (укажите 3 варианта ответа)

Налоговая база при реализации произведенных налогоплательщиком подакцизных товаров, на которые установлены твердые (специфические) налоговые ставки, определяется как …

Единый кодифицированный налоговый документ, который объединяет нормы права, регулирующие налоговые правоотношения в РФ, – это … РФ

Если в целях получения отсрочки по уплате налогов организацией заключен договор залога с налоговым органом, предметом которого являются товары для продажи, то …

Налогоплательщик обязан …

Налоговый период по налогу на доходы физических лиц (НДФЛ) …

В случае уменьшения доходов при расчете налога организацией, применяющей упрощенной системы налогообложения, учитываются …

Если организация получила требование об уплате налога, то она обязана его исполнить …

Установите соответствие между видами дохода и ставками налога на добавленную стоимость (НДС):

Индивидуальный предприниматель(ИП) осуществляет вид предпринимательской деятельности «парикмахерские и косметические услуги». ИП получил патент на весь 2023 год (12 месяцев). По указанному виду предпринимательской деятельности потенциально возможный к получению доход составляет 900 000 руб. Определите налоговые обязательства ИП (в том числе в отношении страховых взносов).

В январе текущего года организация – производитель алкогольной продукции изготовила 10 тыс. литров водки с содержанием спирта 40 %, из которых 5 тыс. литров реализовала через магазины розничной торговли, а оставшиеся 5 тыс. литров – через оптовую организацию.

Определите акциз, подлежащий уплате в бюджет, если ставка налога – 589 руб. за 1 литр безводного этилового спирта.

Организация должна уплатить водный налог за I квартал 2023 г. 28 апреля в сумме 100 000 руб. На 28 апреля 2023 г. сальдо единого налогового счета (ЕНС) было нулевым, 29 апреля 2023 г. оно стало отрицательным – образовалась задолженность. Деньги на ЕНС организация перечислила 15 мая 2023 г. Условная ставка Банка России – 7,5 %. Рассчитайте сумму пени, которую должна признать и уплатить организация.

Компания создает резерв по сомнительным долгам. На 31 марта была выявлена сомнительная дебиторская задолженность по оплате за отгруженную продукцию:

– Общество с ограниченной ответственностью ООО «Сириус» – 1 800 тыс. руб. (120 календарных дней);

– ООО «Ревель» – 1 600 тыс. руб. (80 календарных дней);

– ООО «Анкор» – 150 тыс. руб. (35 календарных дней).

Задолженность компании ООО «Сириус» за оказанные услуги составляет 400 тыс. руб. Ее выручка за первый квартал составила 18 млн руб. без налога на добавленную стоимость (НДС), за предшествующий период – 59 млн руб.

Определите сумму расходов по сомнительным долгам.

Оклад сотрудницы составляет 45 000 руб. У нее двое детей до 18 лет. Исчислите для этой сотрудницы сумму налога на доходы физических лиц (НДФЛ) в марте и октябре.

Декларация по налогу на добавленную стоимость (НДС) за I квартал 2024 г. представлена 29 сентября 2024 г. Сумма налога, которая на основе декларации составляет 123 000 руб., не уплачена в срок. Определите сумму штрафных санкций за несвоевременную подачу декларации по НДС за первый квартал 2024 г.

Общество с ограниченной ответственностью ООО «Вымпел» в течение 2023 г. реализовало свою продукцию на сумму 3 200 тыс. руб. (без налога на добавленную стоимость, НДС). Расходы на производство товаров составили 2 500 тыс. руб., в том числе расходы на приобретение призов во время рекламной кампании – 55,2 тыс. руб. Кроме того, в августе 2023 г. был реализован автомобиль по цене 120 тыс. руб. (без НДС), первоначальная стоимость которого – 240 тыс. руб., сумма начисленной амортизации за 3 года эксплуатации – 90 тыс. руб., оставшийся срок полезного использования на момент продажи – 5 лет. Исчислите налог на прибыль за 2023 г., подлежащий уплате в бюджет.

Компания приобрела в налоговом периоде материалов и услуг, используемых для деятельности, облагаемой и не облагаемой налогом на добавленную стоимость (НДС), на сумму 12 млн руб., в том числе НДС. Компания получила выручку от деятельности, облагаемой НДС, в размере 24 млн руб. (в том числе НДС) и выручку от деятельности, не облагаемой НДС, в размере 5 млн руб. Рассчитайте сумму НДС, подлежащую к оплате в бюджет.

Физические лица (отец и сын) имеют во владении земельный участок на правах общей долевой собственности, используемый для ведения личного подсобного хозяйства. Доля отца, возраст которого 65 лет, составляет 60 %, доля сына – 40 %. Площадь земельного участка – 2 150 м2, кадастровая стоимость земельного участка – 2 000 000 руб. Определите сумму налога на землю, которую необходимо уплатить физическим лицам за налоговый период.

Выручка розничной торговой организации от продажи товаров за декабрь составила:

– по товарам, облагаемым по ставке 20 %, – 840 000 руб.,

– по товарам, облагаемым по ставке 10 %, – 310 000 руб.

Сумма налога на добавленную стоимость (НДС) по приобретенным товарно-материальным ценностям и услугам равна 23 000 руб.

Определите сумму НДС к уплате в бюджет.

В конце предыдущего года руководителем организации была утверждена смета представительских расходов на текущий год в сумме 350 000 руб. За текущий год выручка от реализации продукции составила 64 235 346 руб., расходы на оплату труда – 6 260 000 руб., фактическая сумма представительских расходов составила 313 000 руб. Определите, в какой сумме представительские расходы принимаются в целях налогообложения прибыли.

Организация «ЛЕТО» является сельскохозяйственным товаропроизводителем. За налоговый период: